欠付18億、閩系房企“大哥”南京公司爆雷,此前10億美元債已違約

債市觀察

發布於:2023-02-08

閩系“帶頭大哥”如今也欠債。

作者 | 蒲肅

來源 | 債市觀察

曾經率先從福建走向全國的閩系房企世茂集團,自去年美元債違約以來,就一直在試圖展期緩解壓力,但部分債務仍無法化解,其中信托融資就是難解的問題之一。

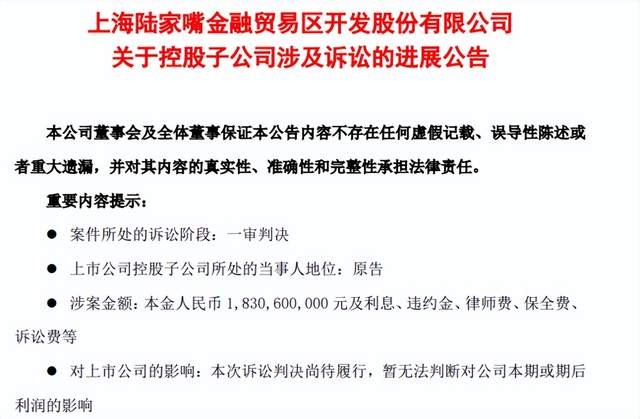

2月6日,上海陸家嘴金融貿易區开發股份有限公司公告稱,控股子公司陸家嘴國際信托在與世茂集團(00813.HK)旗下南京世榮置業有限公司的債券糾紛案中勝訴。

據法院判決計算,南京世榮置業有限公司(簡稱“南京世榮”)需償付18.306億元信托融資本金,以及違約金6262.4萬、利息558.54萬元、保險費損失66.49萬元、律師費損失73.53萬元。

以上合計,南京世榮供需償付的總額約爲19億元,同時還與其他相關被告一起承擔案件受理費約955萬元。

此外,上海世茂建設有限公司對南京世榮的債務承擔連帶保證責任,有權在其清償的範圍內向被告南京世榮置業有限公司追償。

18億信托違約源於私募債融資

據了解,陸家嘴國際信托(簡稱“陸家嘴信托”)在2020年12月設立“陸家嘴信托-佳合73號集合資金信托計劃”,信托資金用於認購南京世榮發行的“南京世榮置業有限公司2020年私募債券1號”。

信托計劃成立後,陸家嘴信托按照約定發放了債券本金,但南京世榮卻在債券到期後無法按期足額支付債券本息。

不過,陸家嘴信托隨後轉讓了這筆債權給信托業保障基金公司,後者委托陸家嘴信托管理和處置這筆債權。

來源:企業公告

上述債券到期後,陸家嘴信托去年一口氣起訴了世茂旗下5家公司,包括南京世榮置業有限公司、南京世茂房地產开發有限公司、蕪湖世茂新發展置業有限公司、南京世茂新發展置業有限公司、上海世茂建設有限公司(合稱“被告方”)。

在依法判決南京世榮償付本金以及相應費用後,法院同步宣告,若南京世榮未履行相應義務,將通過拍賣、變賣等形式處置共同被告蕪湖世茂新發展置業有限公司旗下兩處抵押項目,陸家嘴信托對所得款有優先受償權。

除了陸家嘴信托,向南京世榮投資的還有華鑫國際信托有限公司(簡稱“華鑫信托”)。

2021年2月,華鑫信托設立了“鑫盛20號南京世榮置業有限公司集合資金信托計劃”,產品設立規模13億元,稅前年收益率分爲300萬以下7%、300-800萬7.1%、800萬以上7.2% 。

企業預警通數據顯示,南京世榮共有四筆信托融資,除了上述信托產品外,公司還向西部信托有限公司和五礦國際信托有限公司金進行信托融資。

此外,南京世榮還曾多次以購房尾款爲抵押,以應收账款的形式進行過融資。

中指研究院企業事業部研究總監劉水分析認爲,隨着行業周期下行,房企信托違約的新聞時有發生,機構投資更爲審慎,導致整體投資規模大減,特別是下半年以來,單月融資未能突破百億,均值僅爲55.3億元,是上半年月均值的50.5%,勢頭不佳。

“雖然此前推出的‘金融16條’中提到鼓勵存量信托貸款展期,同時保持信托等資管產品融資穩定,用以緩解債務人償債壓力,但債權人在存量資金尚未收回的情況下,繼續新增投資的意愿較低。”劉水分析指出。

世茂的“南京情結”

近年來,由於世茂整體債務壓力不斷增加,一些南京的優質項目也被出售股權,用以轉移債務壓力、回籠資金。

去年10月,世茂集團就宣布,以總代價爲17.5億元出售南京市棲霞區某綜合體項目45%股權,並轉讓銷售債權,买方爲中國信達與五礦信托。

來源:企業官網

但在之前,世茂在南京房地產市場一度作爲一线开發商存在。早在2016年,世茂就以總價88億元(溢價47億,溢價率達114.6%)擊敗龍湖、旭輝、富力等房企,一舉成爲南京總價“地王”。但由於資金壓力較大,世茂隨後便轉讓了43%的項目權益。

而本次出現信托違約的南京世榮,旗下項目爲南京世茂璀璨江山,所處位置也曾是當年土拍市場上的“熱點地塊”。

2017年,經過301輪競拍,世茂以49.8億元最高限價、配建3萬平米保障房的代價拿下南京2017G24地塊,也就是現在的南京世茂璀璨江山,當時樓面價1.98萬元/平方米。

據華鑫信托產品信息顯示,世茂璀璨江山爲世茂在南京首個現房精裝交付產品,位於南京市浦口區核心區域五橋板塊,當年預計可實現銷售收入約83.77億元,同時保證人上海世茂建設有限公司整體銷售收入也是還款來源之一,“還款來源充足”。

上述信息還顯示,世茂預計該項目總投資77.34億元,自有資金已投入43億。從本次違約事件來看,世茂璀璨江山的還款來源似乎不是很“充足”。

華鑫信托在產品信息表示,世茂將以江蘇昆山世茂蝶湖灣項目465套商業、4套住宅爲4億元融資抵押;上海世茂房地產有限公司以浦城小區17套住宅、世茂濱江花園700個車位爲1.84億元融資抵押。

世茂多筆債務展期,銷售解困仍是難題

作爲南京世榮的集團公司,世茂集團目前正在和多方債權人協商展期,緩解償債壓力。

目前,世茂集團旗下發債主體上海世茂建設有限公司目前存續債券8只,債券總額約131.17億元。

由於資金壓力較大,世茂建設已經將多筆債券進行展期處置,如“20世茂06”、“19世茂04”利息展期一年,推遲到2023年8月27日和11月13日支付;“15世茂02 ”和“19世茂01”本金兌付統一展期2年至2024年,展期期間利息隨本金同時兌付。這四筆債券本金合計52.34億元。

2021年,世茂建設歸母淨利潤虧損75.81億元,爲近五年來首次虧損。

來源:企業預警通

此外,去年1月,世茂集團還將兩筆ABS債券(“平裕5優”和“鑫荃1優”)展期一年兌付,合計11.65億元。

而世茂的A股上市公司世茂股份(600823.SH)則在去年曝出美元債違約後,積極推進境內外債務重組,其中5筆公司已經獲得債權人同意,整體展期四年至2026年12月。

債務壓力來自於銷售困境,2022年全年,世茂兩家上市公司總計銷售額還不到1000億元。其中世茂集團銷售額865.2億元,2021年爲2691.1億元,同比下降67.85%;而世茂股份全年銷售額約92億元,同比下降 68%,完成年度籤約目標的70%。

目前,世茂集團尚未出具2022年季度財報,而世茂股份第三季度財報則顯示,世茂股份持有貨幣資金45.27億元,較上期期末減少49.08%,而短期借款及一年內到期的非流動負債已達到200.1億元。

你覺得世茂能完成債務重組、緩解債務壓力嗎?歡迎評論區留言討論。

本文作者可以追加內容哦 !