疏遠小米,九號“失速”

鋅刻度

發布於:2022-05-09

是新朋友嗎?記得先點藍字“鋅刻度”關注我哦~

每日一篇科技財經深度調查

走進商業背後的故事

昔日出海標杆,今朝危機四伏

撰文/ 陳鄧新

編輯/ 許 偉

作爲電動平衡車與電動滑板車的雙料全球冠軍,九號公司在小米體系中頗爲醒目。

日前,九號公司公告稱,2021年營業收入爲91.46億元,同比增長52.36%;淨利潤爲4.11億元,同比增長458.84%。

業績不可謂不靚麗,卻對公司的市值幾乎未有提振作用。

復盤來看,九號公司2021年年初創下797.80億元的市值新高之後,就一路下滑,截至2022年5月8日,市值僅爲255.19億元,遠遠低於2020年10月29日上市第一天的336.96億元。

被譽爲本土企業出海典範的九號公司,交出的成績單爲何不被資本市場認可?電動兩輪車,能否撐起九號公司的“第二曲线”?機器人,會成爲九號公司下一個“战場”嗎?

“雙料冠軍”告別高增長,陷入滯漲時刻

其實,九號公司的業績,喜中帶憂。

從營業收入來看,2021年第四季度爲19.44億元,環比下跌21.74%;到了2022年第一季度爲19.17億元,環比下跌1.39%。

從淨利潤來看,2021年第四季度爲2230.91萬元,而上個季度爲1.34億元,環比下跌83.35%;到了2022年第一季度爲3844.66萬元,環比增長72.34%。

這意味着,九號公司營業收入連續兩個季度萎縮,淨利潤連續兩個季度疲軟。

對此,九號公司向鋅刻度如此解釋:“2022年受疫情反復影響,國內部分地區物流中斷,導致公司部分重要原材料、零部件和核心設備發生短缺、延遲交貨等對2022年第一季度業績產生影響,但公司經營整體穩健向好。”

不過,也有一種聲音認爲與疏遠小米有莫大的關系。

東莞證券表示:“公司2022年第一季度的營收端和利潤端的同比增速都有所放緩,預計主要是受到小米定制產品分銷業務收入下滑的影響。”

事實上,2017年以來小米爲九號公司貢獻的營收佔比從73.76%一路下滑,如今這個趨勢有了加速的跡象:2022年第一季度,小米定制產品分銷收入爲2.9億元,同比下降62%。

換而言之,九號公司渴望“去小米化”,同時又無法擺脫小米依賴症。

九號公司之所以疏遠小米,皆因起步階段依賴小米的知名度與成熟渠道,從而擁有了高起點,然而羽翼漸豐之後,則盤算着如何站在“巨人”肩上超過“巨人”,於是萌生了獨立做品牌、搭渠道的訴求。

詭異的是,九號公司2018年至2022年第一季度的銷售毛利率分別爲28.86%、27.42%、27.69%、23.23%、22.03%,呈現逐年走低的勢態,這與獨走追求更高利潤的初衷,似乎背道而馳。

毛利率逐年下滑

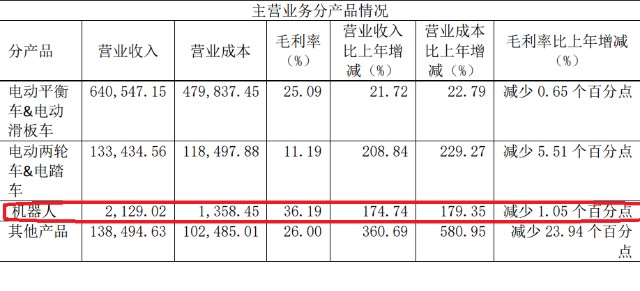

更爲關鍵的是,九號公司四大業務线2021年的毛利率均同比減少,這意味着其面臨的挑战是全面的,而非單一產品的問題。

關於此,九號公司如此答復鋅刻度:“2021年繼續受新冠疫情影響,境外銷售產生的海運費用上升,導致營業成本比上年增加,進而導致毛利率同比下降,這屬於大環境影響,不僅僅是我們一家公司受影響,不過公司也在積極解決海運成本上漲問題,包括提高集裝箱裝載率(從 70%提高到 95%),降低單台運輸成本,轉變物流供應商選擇策略,從以全貨代(中間商)承運模式,轉變成以船東爲主貨代爲輔的策略,通過減少貨運中間環節,節約運費等。”

需要注意的是,九號公司電動平衡車與電動滑板車的營收佔比高達70%,而全國多個城市發布了限制相關產品上路的規定,其基本盤的前景並不樂觀。

對此,九號公司在2021年年報中也予以警示:“若未來各國家或地區的相關政策進一步收緊,施行電動平衡車、電動滑板車禁止上路規定的國家或地區範圍進一步擴大,則可能會對公司未來的產品銷售以及持續經營造成一定不利影響。”

“雅迪們”圍攻,兩輪電動車難撐第二曲线

此背景下,九號公司早早謀劃了Plan B,於2019年12月切入了兩輪電動車賽道,渴望拉出“第二曲线”,以對衝未知的風險。

“九號公司之所以選擇兩輪電動車行業,是因爲新國標落地,行業進行洗牌,產生了較大的機會。”九號公司董事長高祿峰如是說。

據公开數據顯示,《電動自行車安全技術規範》於2019年4月15日正式實施,按照新規國內兩輪電動車將迎來以舊換新潮,這爲後入者提供了彎道超車的機會。

由此可見,九號公司對兩輪電動車抱以厚望。

不過,九號公司2021年兩輪電動車銷量爲42萬輛,貢獻了12億元的營業收入,營收佔比爲13.12%,與電動平衡車、電動滑板車合計64.05億元的營業收入仍然無法相提並論。

更爲重要的是,九號公司的兩輪電動車業務,當下面臨三大挑战。

首先,血海市場突圍難。

兩輪電動車早已從紅海市場走向血海,九號公司既要與雅迪、愛瑪等舊勢力博弈,也要與小牛、哈羅等新勢力拼刺刀,廝殺頗爲慘烈。

九號公司雖然祭出“智能+高端”的打法不斷攻城略地,一躍成爲兩輪電動車賽道最年輕的重要玩家,卻並沒有抹去對手們的先發優勢。

譬如,行業第二梯隊的門檻爲200萬輛/年,九號公司距離這個門檻還比較遠,更不用說行業“一哥”雅迪的銷量爲1386萬輛/年。

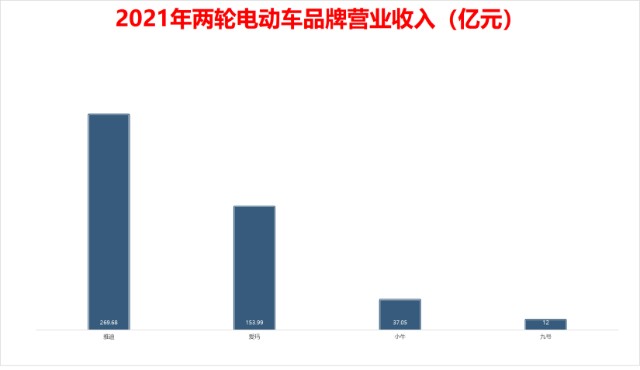

再譬如,2021年雅迪的營業收入爲269.68億元、愛瑪的營業收入爲153.99億元,小牛的營業收入爲37.05億元,九號公司與之的差距肉眼可見。

九號公司的體量還小

其次,護城河不夠寬。

九號公司的底色是智能,其產品的智能化程度較高,售價也較高,可惜的是智能並非無法逾越的技術鴻溝,對手們也在努力對標,加碼智能走高端路线,嘗試構建“人—車—路—雲”生態體系。

以雅迪爲例,其中高端產品冠能系列也擁有了騎行導航、安全出行、無感解鎖、智能安防等功能,而高端的VFLY系列更是以“全場景AI智能系統”爲賣點。

簡而言之,對手們也在補短板。

對此,艾瑞咨詢表示:“新勢力品牌如小牛、九號以智能化車型爲主,價格相對較高,市場銷售規模遠不及低價段車型規模,未來價格相對適中、兼具性能與智能的車型市場空間會更大。”

再次,线下渠道較爲薄弱。

九號公司基本盤的受衆與兩輪電動車的重疊度不高,再疊加後者是一個對线下較爲依賴的賽道,因而在門店布局上需要下很大的工夫。

目前,九號公司的國內專賣店已擴充至1700+,但與對手們動輒數千家、上萬家的體量仍相去較遠。

服務機器人會成爲“救命稻草”嗎?

以上可見,兩輪電動車暫時無法撐起九號公司翹首以盼的“第二曲线”,亟需新的故事救場。

2021年4月20日,據集微網報道九號公司正加碼入局制造新能源汽車,其造車路徑更受市場認可,可一年多過去了並無下文,卻等來了加碼機器人的消息:2022年4月26日,九號公司發布了兩款To B端的機器人,官方指導價格均爲19999元起。

實際上,押注機器人遠比造車更靠譜。

九號公司上市之初,曾想用“九號機器人”的名頭,不過由於機器人業務營收佔比太小才不得不作罷。

高祿峰曾表示:“公司的早期創始人很多出自北京航空航天大學,都是做機器人出身的。整個技術團隊其實對機器人都有一種特別的熱愛和情懷。”

據國際機器人聯合會的數據顯示,2016年~2020年,全球服務機器人銷售額從43億美元增長至94.6億美元,復合年均增長率爲21.79%,預計到2023年將增長至201.8億美元。

可惜的是,九號公司起個大早,卻趕了個晚集。

2015年下場以來,九號公司雖然多次在服務機器人賽道上加碼,卻並未激起多大的浪花,2021年機器人業務貢獻了2129.02萬元,營收佔比不過0.23%,聊勝於無。

機器人業務聊勝於無

更不用說,與雲跡科技、擎朗智能、優地科技、普渡科技、獵戶星空等To B端玩家對壘了。

據頭豹研究院發布《2022年中國餐飲配送機器人行業概覽》顯示,擎朗智能的市場佔有率爲51%,剩下的市場被普渡科技、獵戶星空等瓜分。

而據公开數據顯示,雲跡科技在酒店招待機器人領域一家獨大,市場佔有率超90%。

有業內人士表示,九號公司無法與上述對手相提並論,這次加碼的兩個方向並不看好。

而一名私募人士告訴鋅刻度:“九號公司遲遲打不开局面,皆因高线城市競爭激烈,市場蛋糕幾乎瓜分殆盡,所幸這次將售價拉低至兩萬元以下,以更低的價格破局,說不定還可以在下沉市場尋求到一條生存之路。”

一言以蔽之,九號公司可能想以價格,而非創新取勝。

這點從研發投入佔比可以得到側面印證,九號公司的2021年的研發投入佔比爲5.51%,同比下滑了2.19個百分點;2022年第一季度的研發投入佔比爲6.05%,同比僅增長了0.32個百分點。

問題在於,這個打法考驗着九號公司現金流。

截至2022 年3月31日,其持有的貨幣資金爲19.59億元,存貨價值25.07億元,經營現金流量淨額爲-4348萬億,這意味着九號公司的現金流並不輕松。

那么,繃緊的現金流何以支撐其在To B端打價格战,則要打一個大大的問號。

對此,九號公司告訴鋅刻度:“經營活動產生的現金流量淨額較上年同期減少,主要系本期末提前備貨,庫存增加,爲鎖貨預付供應商採購款及應收出口退稅增加,目前現金流健康。”

總而言之,九號公司渴望改善業務結構,一方面推動“去小米化”,卻面臨營收“失速”的風險,另外一方面尋求“第二曲线”,但無論是兩輪電動車或是服務機器人,現階段都難堪大用。

那么,資本市場不待見九號公司,也在情理之中。

END

本文作者可以追加內容哦 !