美聯儲議息大戲今晚上演:究竟會是市場“馴鷹” 還是聯儲“燉鴿”?

東方財富期貨

發布於:2023-02-01

點擊藍字 關注我們

來源 | 財聯社

本文僅爲作者個人觀點,不代表東方財富期貨立場

在新年伊始,美聯儲和華爾街交易員似乎陷入一場被資深市場觀察人士稱爲史詩般的“懦夫博弈”中。而美聯儲主席鮑威爾今晚的亮相,可能將決定究竟誰是勝者……

美聯儲將於北京時間周四凌晨3點公布1月利率決議,隨後美聯儲主席鮑威爾將在北京時間3:30登場,主持召开例行的新聞發布會,這也將是投資者在2023年迎來的首個美聯儲議息夜。

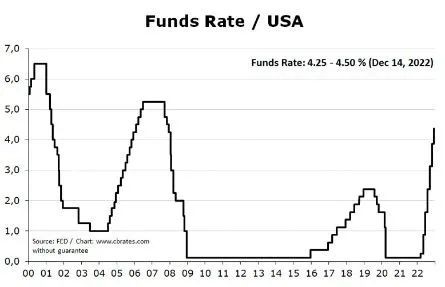

去年年底,在連續四次75個基點激進加息之後,聯邦公开市場委員會(FOMC)最終決定放緩了政策收緊的步伐,當月的加息幅度收窄50個基點。而隨着進入新的一年後,有更多跡象顯示美國通脹正進一步降溫,目前市場普遍預計美聯儲將在今晚的會議上還將繼續放慢加息腳步,料將宣布加息25個基點至4.5%-4.75%的利率區間。

根據芝商所“美聯儲觀察”工具顯示,市場對今晚25個基點加息幅度的預測,幾乎被業內視作了一件板上釘釘的事。交易員預計美聯儲今晚加息25個基點的概率高達99.4%,維持利率不變的概率僅爲0.6%,而加息50個基點的可能性則幾乎不存在……

很有意思的是,當我們回過頭來看美聯儲自去年3月以來的加息經歷,不難發現,本應是在美聯儲政策轉變周期裏最常規的利率變動幅度——25個基點,在當前的這輪緊縮周期裏卻是最爲少見的:美聯儲本輪緊縮旅程中已進行過4次75個基點的加息、2次50個基點的加息。但理應最常見的25個基點的加息,至今只在最早啓動加息的去年3月,進行過一次……

因而,今晚的美聯儲決議,在加息25個基點懸念本身不大的背景下,其實留給人們的,更多將會是對未來聯儲政策的思考:當加息幅度時隔近11月重新回歸最低檔,美聯儲本輪緊縮周期,離結束還遠嗎?

661

66 66美聯儲決議前瞻指南:

今晚的貨幣政策聲明會有哪些變化?

由於今晚的美聯儲決議並非季度性會議——將並不包含每季度更新一次的利率點陣圖和經濟預測。因此,當時钟來到北京時間周四凌晨3點時,投資者能獲得的將只有一份美聯儲貨幣政策聲明。

熟悉美聯儲的投資者都知道,如果政策變動不大,美聯儲貨幣政策聲明的改動一般是較爲乏善可陳的,這可能預示着至少凌晨3點-3點半的行情波動或將較爲有限。業內對去年一整年美聯儲議息夜行情梳理也發現,通常3點半鮑威爾新聞發布會後的市場波動,要明顯大於3點的利率決議最初發布之時。

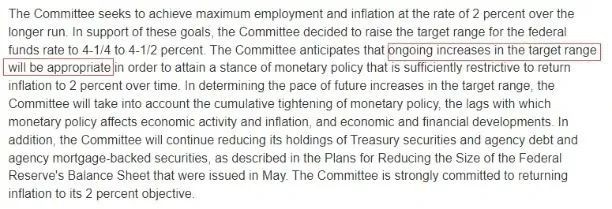

不過,目前有一些業內人士預計,今晚美聯儲的貨幣政策聲明還是可能會出現一些“微妙”的改動:最受矚目的可能將是那句關於“繼續上調目標區間將是適當的”的措辭,尤其是其中的兩個詞:“ongoing increases”。

(美聯儲12月貨幣政策聲明原文)

美聯儲自2022年3月以來的每份政策聲明中都包含了這句話,當時官員們剛剛开始將借貸成本從接近零的水平上調,並希望暗示未來還會有更多的緊縮政策。但眼下有市場人士認爲,如果美聯儲繼續使用這個詞將不再非常貼切,因爲美聯儲在今晚加息後,距離他們認爲足以抑制通脹的“嚴格水平”最多也就還差50個基點——即2次25個基點的加息。

III Capital Management的Karim Basta就指出,“‘Ongoing’這個詞真的只包含兩次加息嗎?這是一個至關重要的決定。”不過他也表示,對於任何可能助長市場預計加息即將暫停的行爲,美聯儲“將表現出一些謹慎”。

在歷史上,美聯儲政策制定者確實通常會通過政策聲明語言的微妙變化,來暗示不確定性增加和政策的潛在轉折點。這些變化旨在勾勒出最可能的前進道路,而不是將其鎖定。例如在2018年時,美聯儲對當年12月的聲明進行了調整,稱該委員會“判斷”,而不是“預計”目標利率將“進一步逐步上調”至與其目標一致,這最終標志着那輪加息的結束。

目前,華爾街對於美聯儲今晚的聲明措辭是否會作出上述調整,觀點整體不一。法國巴黎銀行分析師認爲,美聯儲將刪除“持續加息”的措辭,轉而暗示不再機械性執行加息、但利率仍可能進一步走高。

但Nationwide首席經濟學家Kathy Bostjancic則表示,“這是一個非常微妙的問題,我認爲他們最好不要作出改變。他們應該不希望金融狀況較目前明顯寬松。”

662

66 66今晚美聯儲決議的重頭戲:

仍是鮑威爾的表態?

如果最終今晚美聯儲貨幣政策聲明並未出現明顯的改動,那么交易員們想必會在更爲坎坷不安的心態中,迎接半小時後美聯儲主席鮑威爾的登場。

在許多業內人士看來,今晚鮑威爾的講話其實會有很多的看點,例如:

鮑威爾需要解釋:在今晚加息後,美聯儲接下來還會加息多少?

美聯儲政策制定者近幾個月來一直堅持認爲,聯邦基金利率必須升至5%以上。美聯儲12月的點陣圖就顯示,其內部19位官員中有17位贊成將利率水平推高至5%以上的水平。

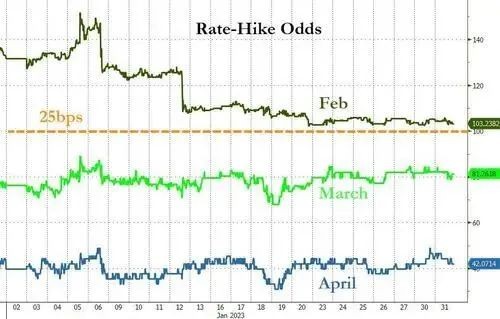

這將意味着在今晚加息後,美聯儲在3月和5月還要各加息25個基點。但金融市場目前的利率定價卻並未超過5%——最新約爲4.915%,這相當於僅僅定價了3月的大概率加息。

掉期市場對未來兩個月的利率定價顯示,3月份繼續加息25個基點的可能性爲83%,5月份加息25個基點的可能性爲42%……

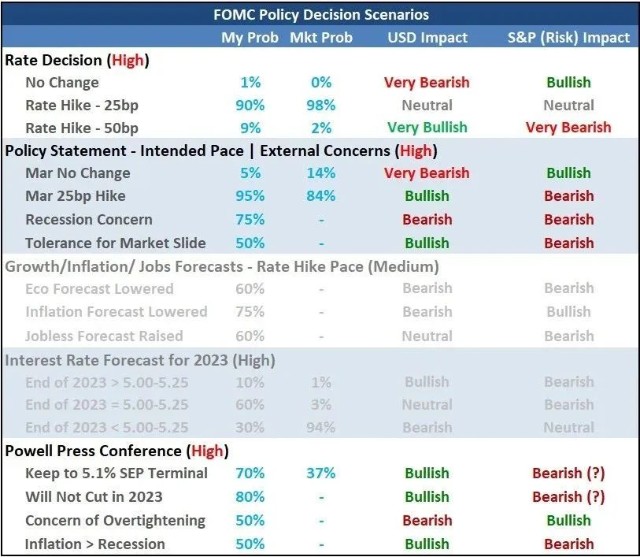

因而,盡管沒有利率點陣圖,但投資者顯然仍將會希望從鮑威爾的口中得知,美聯儲本輪加息周期的峰值究竟會落在哪?在DailyFX分析師John Kicklighter看來,美聯儲主席鮑威爾可能仍會有七成概率維系12月點陣圖5%以上的終端利率預期,如果維持相對鷹派的終端利率定價,料將利好於美元、利空美股。

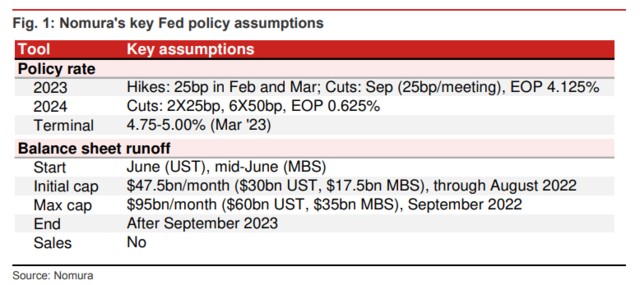

而野村證券經濟學家則認爲,在核心通脹率可能連續3個月降溫後,FOMC可能將在5月的會議上暫停加息,使聯邦基金利率峰值停留在4.75-5.00%。

鮑威爾需要闡明:他目前是如何看待加息影響的滯後性的?

這是有着“新美聯儲通訊社”之稱的著名記者Nick Timiraos在本周決議前着重提到的一點。

在美聯儲上月的貨幣政策聲明中,對於這方面的措辭其實就已經有着微妙的變化。當時美聯儲指出,“在確定未來上調目標區間的步伐時,委員會將考慮貨幣政策的累積緊縮程度、貨幣政策對經濟活動和通脹影響的滯後性以及經濟和金融發展。”

對貨幣政策滯後性的討論其實不難理解:如果政策起效存在較長的滯後期,那么去年的加息才剛剛开始在經濟中發揮作用,並將在未來一年裏有力抑制經濟活動。這意味着美聯儲不必進一步大幅加息,也不必需要維持高利率很久。但是,如果滯後期較短,那么之前的加息行動基本上已經起效,美聯儲可能不得不進一步提高利率,或將利率維持在高位更久,以達到期望的效果。

事實上,許多投資者當前就是認爲貨幣政策存在較長的滯後效應,從而瘋狂在股債市場掃貨的:他們預計美聯儲將在今年晚些時候以及2024年裏降息,因爲他們認爲美聯儲已經將利率提高到可能導致經濟衰退的水平。因此,盡管美聯儲仍在加息,但由市場決定的中長期利率,要么已經停止上升,要么已开始下降。

鮑威爾需要論述:他將如何看待過去數月通脹數據的顯著回落?

近期多項美國數據其實均已指向了該國通脹數據正在“降溫”。1月27日美國商務部的數據顯示,美聯儲最爲青睞的通脹評估指標——PCE物價指數在2022年12月份同比增長5%,連續第六個月出現放緩。

更早之前,美國勞工部統計局公布的CPI數據也呈現出了相似的趨勢,2022年12月份美國CPI同比漲幅進一步降至了6.5%,創下了2021年10月份以來最低值,環比數據更是出現了2020年5月以來的首度負增長。

這些通脹回落的跡象是否能夠令鮑威爾今晚感到滿意,人們無疑可以從他的金口中得到答案。不過鑑於前車之鑑歷歷在目——1970年代美國通脹失控,時任美聯儲主席伯恩斯收緊貨幣政策的持續時間太短,未能持久遏制通脹壓力。業內人士目前仍普遍預計鮑威爾可能不會在通脹問題上輕易松口。

瑞銀集團經濟學家喬納森平格爾認爲,“盡管美國在通脹方面有好消息,離加息完成又近了一步,但美聯儲停止加息可能還爲時過早。”

鮑威爾今晚需要以一己之力“對抗”市場

毫無疑問的是,過去一個月的時間裏,金融環境的放松正在考驗着美聯儲主席鮑威爾的耐心。

在今年1月初發布的美聯儲去年12月政策會議紀要中,有這樣一句話很引人注目:“與會者指出,由於貨幣政策在金融環境中發揮重要作用,因此當金融環境出現無端寬松,尤其是這種寬松是由公衆對美聯儲將如何應對新數據產生誤解所引起時,美聯儲恢復價格穩定的努力將面臨更復雜的局面。”

一些投資者認爲這是一個信號,表明美聯儲並不渴望看到股市持續反彈,甚至可能傾向於在環境過於寬松的情況下懲罰金融市場。而眼下,由於押注美聯儲即將轉向乃至降息,以科技股爲主的納斯達克綜合指數在1月大幅飆升了11%,創下了2001年1月以來的最佳开局,這無疑是美聯儲官員所不愿看到的。

金融環境放松環境表現爲信用價差收窄、借貸成本降低和股票價格上漲,這將助長投機活動和冒險行爲,從而加劇了通貨膨脹。因此,如果鮑威爾在今晚的演講中着重提及對金融環境的“無端寬松”的不滿,可能將給年初以來的市場反彈行情潑上一盆冷水。

663

66 66業內機構如何看待今晚美聯儲決議?

整體而言,盡管在美聯儲決議前夕,美國三大股指在周二普遍出現了走高,但業內人士普遍仍對今晚的議息夜較爲謹慎。不少華爾街分析師表示,雖然美聯儲今晚料將把加息幅度進一步收窄至25個基點,但決議基調可能尚不會明顯轉鴿。

貝萊德的iShares美洲投資策略主管Gargi Chaudhuri表示,“美聯儲將舉行鷹派新聞發布會,我想鮑威爾會反駁市場關於今年年底前降息次數的預期。緊俏的勞動力市場給了美聯儲這么做的理由。”

T.Rowe Price固定收益基金經理Steve Bartolini也指出,“聯邦公开市場委員會之前沒能採取一致行動來抵抗金融條件的寬松。但如果這次鮑威爾對市場的寬松押注睜一只眼閉一只眼,我會感到意外。鮑威爾今晚可能會反對市場關於下半年降息的預期。”

Nationwide首席經濟學家Kathy Bostjancic則認爲,美聯儲現在的目標是“防止金融市場過早做出暫停升息的預測,並打消債市對下半年降息的預估,因爲這會導致金融條件不合理的寬松。不能讓市場變得過於鴿派,所以鮑威爾應該會堅決持鷹派立場,並重申通脹仍然是他們首要關切”。

此外,Interactive Brokers高級經濟學家Jose Torres在接受電話採訪時則預計,鮑威爾周三在美聯儲爲期兩天的政策會議結束後召开新聞發布會時,或將“明確釋放鷹派信號”。

Torres在電話採訪中表示,如果鮑威爾的言論足夠鷹派,那么金融環境將迅速收緊。在收到這樣的信息後,美國國債收益率會上揚,科技股會下跌,美元會攀升。而如果實際情況不是這樣,預計科技股和國債價格的反彈將繼續,美元將進一步走軟。

無論如何,今晚的美聯儲決議很可能將是美國股債市場开年升勢所面臨的最爲嚴峻的一道考驗。最終究竟會是金融市場的多頭們如愿“馴鷹”,還是鷹派的美聯儲官員們成功“燉鴿”,這場“懦夫博弈”的結局即將揭曉……

END

66本文來源:財聯社 ,原文標題:《 美聯儲議息大戲今晚上演:究竟會是市場“馴鷹” 還是聯儲“燉鴿”?》。免責聲明:投資需謹慎,入市有風險。本內容均整理自公开平台,不表明東方財富期貨立場,不構成投資建議。

點擊“閱讀原文”

去東方財富期貨APP了解更多

本文作者可以追加內容哦 !